累计服务4万多户、为民营企业投放贷款586亿元

建设银行惠州市分行以金融服务“贷”动民企智造跃迁

2024年惠州市GDP为6136.39亿元,这是惠州首次迈入GDP“6000亿俱乐部”,也是首次跻身全国经济总量前50名城市榜单,位居第49位。在这座城市,民营企业热潮涌动,撑起了地方经济的“半壁江山”。

作为服务实体经济的“排头兵”,中国建设银行惠州市分行(以下简称“惠州建行”)立足区域特色,通过辖内69个营业网点将金融服务触达民营企业,近三年累计为民营企业投放贷款586亿元;截至2月28日,累计服务民营企业4.72万户。这一串数字背后,是金融活水与产业升级的同频共振。

快速行动,系统推进助民企

建设银行总行近日发布《支持民营经济高质量发展2025年行动方案》,提出16条具体行动措施,以实际行动贯彻民营企业座谈会上的重要讲话精神和全国两会精神,为全行继续做实、做精、做深金融服务确立了行动指南。

在南粤大地上,建行广东省分行针对民营科技企业全生命周期需求,推出“Fit粤”科技型企业综合金融服务方案,形成覆盖“创业+”“领航+”等六大场景的38项专属服务,通过“五个一体化”实现商投行联动服务。例如,根据民营科技企业初创期和成长期的“重智力、轻资产、高成长”特点,建设银行聚焦科技企业“人才、技术、资金、市场”四方面要素,提供“善系列”等产品。该产品采用免抵押、线上审批方式,最快可实现当天申请当日放款,最长可贷3年,以解决民营科技小微企业信息信用积累不足、融资需求难以满足的难题。

从“市场突围”到“产能倍增”的金融推手

目前,惠州市有高新技术企业3600多家,增量约占全省五分之一,广东某新材料股份有限公司就是其中之一。

作为国家级高新技术企业和省级“专精特新”企业,该公司深耕玻纤及3D复合材料的研发与生产领域。近年来,随着业务的不断拓展和订单的持续增长,该公司面临着流动资金短缺的挑战。

在此关键时刻,惠州建行急客户之所急,为企业送来了金融支持。该分行凭借高效的授信审批流程和专业的金融服务团队,仅在一个月内便完成授信批复,为该企业提供了5000多万元的流动资金贷款。

随着企业产能升级和自有厂房建设的推进,惠州建行又及时引入建信租赁方式,并通过固贷的投放,全方位满足了企业扩能、产能升级和建设自有厂房的全链条资金需求,三年间累计投放资金4.5亿元。在金融活水的持续浇灌下,该企业的产能实现了翻倍增长,年产值由3亿元跃升至6亿元。

金融“活水”引领产能“突围战”

在具有“岭南第一山”之称的罗浮山脚下,一座座厂房鳞次栉比,厂房内一条条现代化的生产线正有序地运转着。广东某实业有限公司坐落于此。

作为一家大型现代化饮料生产企业,该企业拥有141项专利、244个商标。然而,在疫情期间,面对线上销售渠道的爆发式增长和供货不足的双重挑战,企业急需资金扩大产能。

惠州建行敏锐地捕捉到了这一需求,及时为该企业提供了超2亿元的授信支持。流动资金贷款的及时到位,有效缓解了企业的资金压力,助力企业快速扩大产能,更好地布局线上线下市场。

“两周破局”催生产业升级

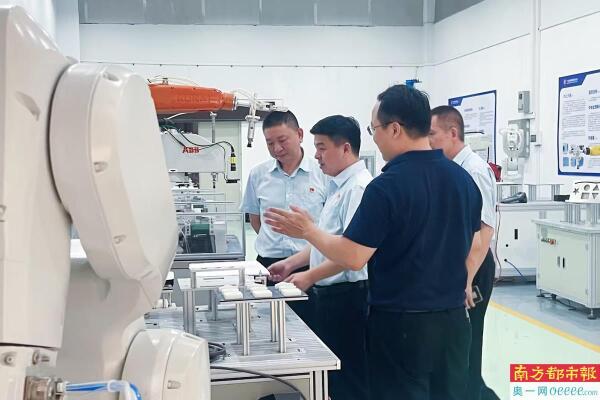

在粤港澳大湾区制造业“空间革命”浪潮下,民营科技企业从“租赁求生”到“生态共建”。由此,惠州市某电子有限公司投资1.84亿元打造了3.8万平方米智慧产业园。

在日常走访中,惠州建行得知产业园的建设遇到了资金短缺的难题,迅速为其量身定制了一套合理的解决方案。

贷款从尽调到投放的全流程需要多久?惠州建行的回答是两周。3100万元建设贷款仅用两周就放款完成,为产业园的建设提供了有力保障。目前,该产业园已封顶,预计在今年7月投入使用。随着产业园的投入使用,企业将由原来的租赁厂区转变为自有大型产业园区,年产值预计提升50%。

惠州建行深度捕捉民营企业金融需求的难点和痛点,将建设银行系统的金融服务与当地民营企业产业转型的齿轮精密咬合,释放出“四两拨千斤”的乘数效应。

文:吴方 叶楚怡 唐文斌 黄天怀

制版:易福红 邓诗君 刘俊文